日本居住者の所得税の計算は、①10種類に分類された各所得における所得を計算し、②総合課税の対象となる分類について所得税法で認められた範囲で損益通算を行い、③所得控除額を控除し、④税率を乗じて、そこから税額控除をして算出します。

なお、外国源泉所得も日本の所得税上の分類に基づいて所得税額を算出します。以下に詳しく解説します。

1.日本における所得税の課税単位

日本では、戦前は家族単位で所得税が課税されていましたが、現在は個人単位の課税がなされています。アメリカのように夫婦や家族を単位にする課税方法は採用されていません。

ですので、夫婦であっても各人の所得を算出して税率を適用し、それぞれ申告・納税をすることになります。

2.日本居住者(非永住者以外)の所得税の納税

⑴ 確定申告

日本居住者(非永住者以外)は、毎年1月1日から12月31日までの1年間に生じた全世界の所得について自ら所得税の計算を行い、翌年2月16日から3月15日までの期間に税務署長に確定申告を行って納税します。

⑵ 準確定申告

年の途中で死亡した場合には、相続人はその相続が開始したことを知った日の翌日から4か月を経過した日の前日までに被相続人の所得について確定申告をする義務を負います。

すなわち、相続が発生した場合には、相続税の申告・納税だけでなく、被相続人の最後の所得税の申告・納付が必要となります。これを準確定申告といいます。

年の途中で出国した場合にも、その出国の時までに、確定申告をする義務を負います。

もっとも、出国時までに納税管理人(確定申告書の提出や各種税金納付等を日本非居住者に代わって行う者をいいます)を指定した場合には、準確定申告は不要です。

⑶ 源泉徴収

納税義務者以外の第三者に税金を徴収させて納付させる方法を源泉徴収といいます。

所得税法では、①利子・配当、②給与所得、③退職所得、④報酬・料金等が源泉徴収の対象となり、徴収日の属する月の翌月10日が法定納期限となります。

なお、海外在住者に対する支払の源泉徴収義務はこれとは異なりますので注意が必要です。

3.所得税の計算方法

⑴ 課税標準

課税の対象とされる物・行為・事実を金額化・数量化したものを「課税標準」といいます。所得税・法人税なら所得金額、相続税なら遺産の価額が課税標準となります。

所得税の課税標準の計算と税額の算出は、おおよそ以下の順序でなされます。

① 各種所得の計算:10種類に分類された各所得における所得を計算する。

② 課税標準の計算:各種所得金額の間で損益通算等を行う。

③ 課税所得金額の計算:所得控除額を控除する。

④ 税額の計算:課税所得金額に税率を乗じ、そこから税額控除を行う。

⑵ 外国源泉所得

日本居住者は、全世界の所得について日本で課税されますので、源泉地が外国である所得も、日本の所得税の課税対象となります。外国源泉所得は、日本の所得と合わせて計算します。

一方、アメリカにおいても、非居住者のアメリカ源泉所得に対し課税がされます。

このため、同じ所得について日本とアメリカで二重に課税されることになりますが、税額から一定の外国税額を控除するなどの方法での二重課税の回避が認められます。

4.各種所得の計算

日本の所得税法は、税金を負担する能力などに応じた課税を行うため、所得をその源泉や性質に応じて10種類に分類しています。

まずは各種所得ごとに定められた計算式に基づいて所得の計算をします。各所得の内容と課税方法は以下でご確認いただけます。

5.課税標準の計算:各種所得金額間で損益通算

居住者に対する所得税の課税対象は、①総所得金額、②退職所得金額及び③山林所得金額です。

各種所得金額の計算上、ある所得がマイナスとなった場合に、他の所得と相殺できるかについて、所得税法では、不動産所得、事業所得、山林所得及び譲渡所得の損失に限り他の所得との損益通算を認めています。

ただ、生活に通常必要でない資産に関する譲渡損は、他の生活に通常必要でない資産に関する所得以外と損益通算することができず、分離課税の対象とされている土地・建物及び株式の譲渡損失も損益通算の対象から除外されます。

土地・建物等の譲渡損は、一定の居住用財産のものを除き土地・建物の譲渡所得以外の所得との損益通算及び翌年以降への繰越しが認められません。

総所得金額は、損益通算の結果残った総合課税の対象となる各種所得の金額を合算した金額となります。

6.課税所得金額の計算:所得控除額の控除(Deduction)

所得税法は、所得税の課税標準(総所得金額、退職所得金額、山林所得金額)から、災害、盗難等による雑損控除、医療費控除、社会保険料控除、生命保険料控除、寄附金控除、配偶者控除、基礎控除などの各種の控除を認めています。

この各種控除をしたものが課税所得金額(課税総所得金額、課税退職所得金額、課税山林所得金額)となります。

7.税額の計算:税率と税額控除

⑴ 所得税額

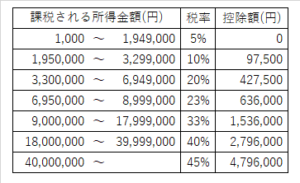

所得税では5%から45%までの7段階の累進税率が採用されています。課税総所得金額と課税退職所得金額にそれぞれ下記の税率を乗じた合計と、課税山林所得金額の5分の1に下記の税率を乗じた金額を5倍した金額の合計が所得税額となります。これに復興特別所得税と住民税を合わせたものが実効税率となります。

所得税の速算表

⑵ 税額控除

所得税額から控除できる主な税額控除(Tax Credit)として、以下のものがあります。

ア 配当控除

総合課税の配当所得がある場合に、本人の課税所得金額及び金融商品の種類に応じて、配当所得の金額の2.5%、5%、10%相当額が控除できます。

申告分離課税を選択した上場株式等に係る配当所得については、配当控除はできません。

イ 外国税額控除

日本で課税される所得の中に外国源泉所得があり、外国の法令に基づいて所得税に相当する税金が課税されている場合には、一定額を控除することができます。

ウ 公益社団法人等寄附金特別控除

寄附金のうち一定の法人に対するものについては、寄附金控除(所得控除)の適用を受ける場合を除いて、一定額を控除できます。

エ 住宅借入金等特別控除

一定の要件を満たす住宅の新築、取得又は増改築等をした場合、その取得等に係る住宅ローン等の年末残高の合計額を基準として計算した金額を、一定期間控除することができます。

以上、日本居住者の所得税の計算方法を解説しました。二国間のご相談も、経験豊富な当事務所へまずはご相談ください。

お問い合わせはこちらからどうぞ。