アメリカ非居住外国人のアメリカ不動産の賃貸所得や譲渡所得に対しては、アメリカで源泉徴収がなされますが、賃貸所得については総合課税を選択することで源泉徴収を回避することが可能です。

この場合、減価償却費その他の必要経費を控除した後の所得が課税対象となりますが、減価償却費は、日本の減価償却費と計算方法が大きく異なります。

以下に詳しく見ていきます。

1.不動産の賃貸所得(Rent)

⑴ 賃貸所得の計算

ア 収 入

賃料は総所得(Gross Income: GI)に算入します。

イ 経 費

必要経費は、別表E(賃貸・ロイヤルティ収支計算明細書)で計算し、調整総所得前控除として控除します。必要経費には、固定資産税、住宅ローン支払利子、修繕費、管理費、保険料などに加え、減価償却費も含まれます。

ウ 減価償却費の計算

複数年度にわたって事業に供される固定資産については、取得時期に全額を経費計上するのではなく、固定資産の耐用年数にわたって所得価額を配分して、減価償却として経費計上することになります。

現在のアメリカでは、以下の3つの減価償却制度が認められています。

1987(昭和62)年1月1日以降に使用を開始した資産については修正加速度原価回収制度(Modified Accelerated Cost Recovery System:MACRS)が適用されます。

MACRSには、一般的によく用いられている通常減価償却制度(general depreciation system:GDS)と、一定の資産または納税者が選択した場合に適用される代替的減価償却制度(alternative depreciation system:ADS)の2種類の制度があります。

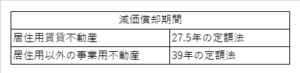

通常減価償却制度では、一般に居住用賃貸不動産については27.5年、非居住用不動産については39年の耐用年数に基づく定額法での減価償却が認められます(IRSの減価償却に関する説明については、こちらでなされています)。

なお、中古建物であっても、使用開始からこの耐用年数に基づく減価償却がなされる点で日本とは異なります。

エ 損益相殺の制限

不動産賃貸で損失が生じた場合、事業として自ら営むなど特定の場合を除き、他の所得との通算は認められません。

ただし、積極的に賃貸活動に関与している場合で、かつ調整後総所得(AGI)が15万ドルに達しない場合に、最大年間2万5,000ドルまで他の所得との損益通算が認められます。この損益通算による相殺控除額は、調整後総所得が10万ドルを超えると段階的に減り、15万ドルになれば控除はゼロとなります。

損失額は繰り越して次年度以降の不動産所得から控除することもできます。

⑵ アメリカ非居住外国人による納税

ア グロス・レント方式とネット・レント方式

非居住外国人のアメリカ所在不動産から発生する賃料収益については、①賃料総額(グロス・レント)について30%の源泉徴収によって課税を終了させる方式と、②実質関連所得として総合課税を選択し、アメリカ居住者と同じように賃料総額から経費を控除した賃貸所得(ネット・レント)を申告・納税する方式のどちらかを、納税者が選択することができます。

イ グロス・レント方式

原則はグロス・レント方式で、ネット・レント方式を選択しない場合には、自動的にグロス・レント方式が適用されます。

もっとも、不動産所得が損失となった場合でも、総収入額の30%が源泉されますので、一般的には総合課税が税額として有利になります。多くの日本居住者も総合課税を選択します。

通常、源泉徴収は賃借人や管理委託会社が行います。テナントや管理委託会社が毎月のレントから30%の源泉徴収をしてIRSに納付し、年末にForm1042を提出する義務を負いますので、煩雑な事務手続を要求することになります。

ウ ネット・レント方式

ネット・レントによる申告・納税を選択した場合、所定の手続をとれば源泉徴収はなされませんが、Form1040NRに別表Eを添付した申告が必要となります。

アメリカ非居住外国人のForm1040NRを用いた申告・納税については、こちらのコラムを参照してください。

なお、申告に際してはITINの取得が必要となります。

エ 州税

グロス・レント方式を採用しても、関係が終了するのは連邦所得税に関してのみです。州所得税についてはネット・レント方式に基づく申告・納税が必要となる場合がありますので注意が必要です。

2.不動産の譲渡所得(キャピタル・ゲイン)

⑴ 譲渡所得の計算

ア 資本損益と通常損益

資産取引から認識される損益には、資本損益(Capital Gain and Loss)と通常損益(Ordinary Gain and Loss)があります。

資本損益の対象となる資本資産(Capital Assets)には、株式、債券、不動産など、投資目的又は個人利用目的の資産が含まれます。この資本損益のうち長期資本損益には分離課税により軽減税率が適用されます。

一方、棚卸資産、事業用の資産で減価償却の対象となる資産、特許や著作権者などの知的財産、事業上の債権などは、資本資産に含まれず、その売却損益は通常損益に含まれます。売却金額から原価を差し引いた損益は、課税年度の総所得(GI)に算入します。

イ 非事業資産の資本損益

原則として、連邦所得税法上の資本損益の対象となる資本資産(Capital Assets)には、減価償却の対象となる賃貸不動産は含まれませんが、後述の通り、例外規定が設けられています。

連邦所得税法上の資本損益は、1年以下の保有の場合には短期資本利得(短期キャピタル・ゲイン)とされて一般の総所得(GI)と総合して課税されます。

一方、1年を超える保有の場合には、長期資本利得(長期キャピタル・ゲイン)とされて、一般の総所得(GI)から分離して軽減税率が適用され、納税者の通常取得額に応じて、0%(無税)、15%、20%の軽減税率が適用されます。日本では5年を超えない限り長期譲渡所得になりませんが、アメリカでは1年です。

贈与の場合は贈与者の保有期間も引き継がれ、相続により取得した資産は原則として長期保有として扱われます。

資本損失(キャピタル・ロス)は、短期資本損益と長期資本損益の税率のグループ内でそれぞれ資本利得(キャピタル・ゲイン)と相殺し、最後に長期譲渡利益が残れば分離優遇課税が、短期譲渡利益が残れば総合課税がなされます。資本損失は3,000ドルまで通常所得との損益通算が認められます。

ウ 賃貸事業資産の資本損益

賃貸不動産は資本資産に含まれないため、原則として分離課税による軽減税率の適用はなく、総所得(GI)に計上されて総合課税されます。

しかし、棚卸資産(販売用不動産)でなく、事業目的で1年を超える長期保有の不動産(「1231条資産」と呼ばれます)については、資本資産(Capital Assets)ではないものの、譲渡損が課税年度終了後に残った場合は通常損失に含まれますが、譲渡益が残った場合には長期資本益として分離課税されて優遇税率(0%、15%、20%)が適用されます。

エ 取得費用(相続・贈与)

(i) 取得費用

資本譲渡損益の計算に用いる資産の取得費用は、資産取得に要した費用(原価)の総額です。

(ii) 贈与

贈与で取得した場合には、日本と同じく贈与者の取得額となります。

(Ⅲ) 相続(ステップ・アップ)

相続で取得した場合には、原則として被相続人の死亡時における当該資産の公正な市場価格が取得額となり、これはステップ・アップと呼ばれます。日本のように被相続人の取得額を引き継ぎません。

なお、ジョイント・テナンシーの場合、ステップ・アップがあるのは相続時に取得した死亡配偶者持分だけです。

しかし、夫婦共有財産(Community Property)の場合、ステップ・アップは死亡配偶者の持分だけでなく自身の持分にも適用されます。

⑵ アメリカ非居住外国人による納税

ア 申告・納税

非居住外国人の納税期限は、アメリカで源泉徴収される給料所得がある場合は4月15日、ない場合は6月15日です。申告期限の6か月間の自動延長の申請も可能です。

イ 源泉徴収

外国人不動産投資税法(Foreign Investment in Real Property Tax Act:FIRPTA)に基づいて、アメリカでアメリカ非居住外国人が不動産を売却する場合、売却代金の15%が源泉徴収されます。税金の還付のためには、IRSに対してForm1040NRを用いて申告する必要があります。

もっとも、買い手が自己の住居として使用する不動産の売却の場合には30万ドルを超えない場合は免除、30万ドル超100万ドル以下の場合は10%、それを超える場合が15%の源泉徴収税率となります(IRC1445)。

⑶ 主たる住居の譲渡益に対する特則

売却前5年間のうちの2年間、納税者が住居の所有権を有し(所有要件)、かつ主たる住居として日常的にその住居に住んでいた場合(居住要件)、その不動産の売却益については、夫婦個別申告や単身者で25万ドル、夫婦合算申告で50万ドルの非課税枠(免税)が認められます(IRC121)。この非課税措置は、賃貸物件や別荘には認められません。

3.州税・地方税

⑴ 州所得税、市・郡所得税

アメリカには、連邦政府が課税する連邦税(Federal Tax)、州が課税する州税(State Tax)、郡や市などの地方公共団体が課税する地方税(Local Tax)があります。

個人所得にも連邦所得税だけでなく、州所得税や市・郡所得税が課されることもあります。

日本と比べて州や郡・市などに広範な課税権が認められており、課税対象や税率も大きく異なります。

州の居住者・非居住者の定義は連邦税法上の居住者・非居住者の定義と異なることもありますので注意が必要です。

⑵ ハワイの州税

日本人が多く不動産を所有するハワイでは、不動産賃貸について州所得税以外にも、売上税(General Excise Tax)、賃貸期間が6か月(180日)未満の場合はホテル宿泊税(Transit Accommodation Tax)の申告・納税義務があり、また固定資産税(Property Tax)の納税も必要となります。

また、非居住外国人に対しては、Hawaii Real Property Tax(HARPTA)に基づいて不動産売却時にも源泉徴収がなされますが、2018(平成30)年9月15日以降の譲渡からは、ハワイ州税の源泉徴収税率は5%から7.25%に引き上げられています。そこで日本居住者がハワイの不動産を売却した場合、最大で売却価格の22.25%が源泉徴収されることになり、還付までのキャッシュ・フローに注意が必要となります。

5.日本における課税

⑴ 不動産賃料収入

アメリカ不動産の家賃収入も、不動産所得若しくは事業所得として日本における課税対象となります。

なお、2021(令和3)年以後、簡便法に基づく減価償却費に相当する損失部分は生じなかったものとみなされるようになりました。

⑵ 不動産譲渡所得

不動産の譲渡による所得は、不動産賃貸が事業の場合でも、原則として譲渡所得となり、分離課税がなされます。

⑶ 二重課税の回避

日米租税条約では、不動産所得や不動産譲渡所得は不動産所在地国において課税でき、日米両国とも外国税額控除方式により二重課税を回避することになっています。

以上、アメリカの不動産の賃貸所得および売却益に対する連邦所得税について解説しました。二国間のご相談も、経験豊富な当事務所へまずはご相談ください。

お問い合わせはこちらからどうぞ。