アメリカ非居住外国人(Non-resident Alien)は、アメリカ源泉所得が課税対象となります。

非居住外国人がアメリカで営む事業に実質的に関連する所得(実質関連所得)についてはアメリカでの申告・納税が必要となります。

1.アメリカ非居住外国人の納税義務

アメリカ非居住外国人の総所得(Gross Income)には、原則として①アメリカ源泉所得で、実質関連所得には該当しない総所得と、②実質的関連所得が含まれます。

もっとも、アメリカ市民およびグリーンカード保有者が、アメリカ国籍離脱あるいは永住権放棄後10年間のいずれかの年に30日を超えてアメリカに滞在し、一定以上の所得があるなどの条件を充たす場合は、アメリカ市民又はアメリカ居住外国人とみなされ、全世界の所得が総所得に含まれる場合があります。

2.申告・納税期限

アメリカ非居住外国人の所得税の申告・納付期限は、原則として翌年の6月15日で、Form1040NRを内国歳入庁に提出する必要があります。

アメリカで源泉徴収の対象となる給与取得やアメリカでの事業からの所得がある場合は、4月15日となります。非居住外国人の予定納税は、6月15日、9月15日、翌年1月15日を期限とする3分割となります。

申告書の提出期限延長は法定期限までにForm4868を提出して行います。

なお、アメリカ非居住外国人についても6か月間の自動延長が認められます。

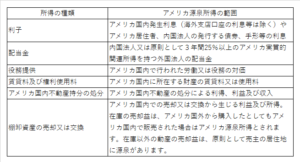

3.アメリカ源泉所得

アメリカ源泉所得はIRCに規定されています。主な内容は以下の通りですが、例外規定も多くあります。

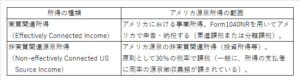

4.実質関連所得と非実質関連所得

アメリカ非居住外国人の課税所得は、①実質関連所得(Effectively Connected Income)と、②非実質関連アメリカ源泉所得(Non-effectively Connected US Source Income)に分類して課税されます。

⑴ 実質関連所得の課税

アメリカで取引や事業を行うアメリカ非居住外国人が受け取る収益(給与所得、不動産売却所得、事業所得、賃料収入など)で、これらの取引や事業に実質的に関連するものは、通常、実質関連所得とされます。

実質関連所得は、アメリカ居住者と同じように、IRSにForm1040NRを用いて申告・納税する必要があり、個人所得税率である10%~37%の累進税率、または原則として70%〜20%の分離課税税率が適用されます。

実質関連所得については原則として源泉徴収はなされませんが、例外もあります。

⑵ 非実質関連所得の課税

ア キャピタル・ゲイン以外

アメリカ非居住外国人の、アメリカを源泉とする利子、配当、権利使用料などの固定的、 確定的、 毎年又は定期的な収入(Fixed, Determinable, Annual, or Periodical Income, 「FDAP」と呼ばれます)は、実質関連所得に該当しない限り、原則として30%の源泉徴収税の対象となり(不動産売却所得については譲渡対価の原則15%)、課税関係はこれで完結します(例外として不動産売却所得については別途申告が必要)。

この源泉徴収税率については、所得の種類に応じて日米租税条約に基づく低減税率が適用されます。

イ キャピタル・ゲイン

非居住外国人は、以下の場合等を除いて、アメリカで生じたキャピタル・ゲインについては課税対象から完全に除外されます。

学生や教授など、ビザの資格に基づき非居住外国人となる場合で、課税年度に183日以上アメリカに滞在した場合には、例外的取扱いがあるので留意が必要です。

① アメリカ国内の取引、事業の遂行と実質的関連性があるもの

② アメリカの不動産持分(U.S. Real Property Interest, USRPI)の譲渡

アメリカ非居住外国人のアメリカ不動産の賃料は、前述のアメリカ源泉のFDAP所得、不動産の譲渡益は上記の②に該当するためアメリカで課税されることになります。

5.所得別の課税方法

⑴ 投資不動産の賃貸所得

アメリカ居住者の不動産賃料収益は、賃料(Rent)から減価償却費や管理費、火災保険料などの経費を控除して賃貸所得を計算し、総合課税で申告・納税します。

一方、アメリカ非居住外国人のアメリカ不動産賃料収益は、次から選択することができます。

① 賃料総額(グロス・レント)につき30%の源泉徴収によって課税を終了させる方式

② 実質関連所得として総合課税を選択し、アメリカ居住者と同じように申告・納税する方式

⑵ 投資不動産の売却譲渡所得(キャピタル・ゲイン)

アメリカ不動産(U.S. Real Property Interest:USRPI)の売却益は原則として実質関連所得になります。

賃貸用投資不動産の売却益は原則、資本損益になりませんが、販売用不動産等ではなく、事業目的で1年を超える長期保有の不動産で1231条資産に該当する場合には、減価償却を原因とする売却益部分は総合課税(最高税率25%)の対象となり、それ以外の部分はキャピタル・ゲインとして分離課税の優遇税率(0%、15%、20%)の対象となります。

なお、外国人不動産投資税法(Foreign Investment in Real Property TaxAct:FIRPTA)に基づいて、原則として売却金額の15%が源泉徴収されます。

⑶ 預金利子

ア アメリカで事業をする非居住者

アメリカで取引や事業をしている外国企業が事業資金から得た受取利子は、アメリカ源泉所得となります。

イ アメリカで事業をしない非居住者

アメリカ非居住外国人の非事業用(アメリカでの取引、事業と実質的関連性のない)の銀行預金の利子には連邦所得税は課税されません。

たとえばアメリカ駐在員が日本に帰国してアメリカ非居住者となると、アメリカでは利子は非課税となります(もっとも、銀行にForm W-8BENを提出して、非居住者への資格変更をする必要があります)。

銀行は預金者に支払った利子につきForm1099-INTを作成してIRSに毎年報告しますが、非居住外国人についてはこの報告義務を免除されています。

ウ 日本での申告・納税

日本居住者は日本における所得税の申告・納税において、確定申告をして利子所得を総合課税で納税する必要があります。源泉分離課税の対象とはなりません。

⑷ 配当所得

日本居住者のアメリカにおける株式投資による配当所得については、日米租税条約に基づき原則として10%の源泉徴収の対象となります。

配当所得は、日本では所得税の確定申告をして総合課税で納税します。源泉分離課税はありません。

アメリカにおける10%の源泉徴収は外国税額控除を受けることが可能です。

⑸ 債券の利子所得

アメリカで課税対象の公社債利子等は、日米租税条約により10%の源泉徴収の対象となっていましたが、改正により現在は原則として源泉免除となりました。

日本居住者は日本における所得税の申告・納税において、確定申告をして利子所得を総合課税で納税する必要があります。

⑹ 株式・債券の譲渡所得

アメリカ株式やアメリカ債券の譲渡所得(売却益又は償還益などのキャピタル・ゲイン)はアメリカでは非課税です。この税務上の恩典を受ける場合は、事前にForm W-8BENを支払者に提出する必要があります。

日本居住者は、日本における所得税の申告・納税において、確定申告をして利子所得を納税する必要があります。税率は20.315%(所得税15.315%、住民税5%)となり、国内株式と同様に申告分離課税の対象となります。

6.TIN(Taxpayer Identification Number, 納税者番号)の取得

アメリカでの納税申告には、TIN(Taxpayer Identification Number, 納税者番号)が必要になります。

TINには、社会保険番号(Social Security Number:SSN)、個人納税者番号(Individual Taxpayer Identification Number:ITIN)又は採用納税者番号(Adopted Taxpayer Identification Number:ATIN)などが含まれます。

なお、法人やパートナーシップ、事業者などは雇用者識別番号(Employer Identification Number:EIN)を用います。

近年、アメリカ非居住者のSSN取得が難しくなっていることから、アメリカで納税申告をする場合、ITINを取得することになります。IRSにITINを申請する場合、Form W-7を用います。

本人が直接IRSとやりとりをしなくとも、認定受理代理人(Certifying Acceptance Agent:CAA)であれば、CAAが本人確認を行った上で、本人を代理してITINを早期に取得することが可能です。

日本でもCAAに登録している認定受理代理人がいますので、インターネット等でご確認ください。

以上、アメリカ非居住外国人に対する連邦所得税について解説しました。二国間のご相談も、経験豊富な当事務所へまずはご相談ください。

お問い合わせはこちらからどうぞ。